10 Moins de taxes pour plus de solaire? Pluralité et poids des droits fiscaux et taxes sur les matériels énergétiques solaires au Sénégal depuis l’entrée en vigueur en 2000 du TEC de l’UEMOA

Babacar Sarr, en collaboration avec Frédéric Caille

De 1979 à 2015, les avantages octroyés aux contribuables, personnes physiques et morales, pour l’importation de matériels énergétiques (câbles, panneaux solaires, batteries, fil électrique…), lesquels accessoires déterminent la mise en marche d’une utilisation des énergies solaires ou éoliennes dans les entreprises, maisons et autres établissements, ont connu des fluctuations importantes en matière de droits fiscaux et taxes (taxe douanière, Taxe sur la Valeur Ajoutée – TVA, Prélèvement communautaire de solidarité…). En outre, dans le cadre de l’investissement sur les Énergies Renouvelables (ENR) pour les entreprises ou particuliers qui le souhaitaient, l’État sénégalais a opéré des réductions en matière d’impôts sur les bénéfices durant les années précédant l’arrivée du Tarif Extérieur Commun (TEC) de l’Union Economique et Monétaire de l’Afrique de l’Ouest (UEMOA) en 2000.

Ces mesures furent plus sensibles entre les années 1992 et 2000 pour l’importation des matériels solaires et éoliens car ces biens profitaient alors des exonérations et des déductions en droits de douanes et de TVA, en même temps que des réductions d’impôt fiscal annuel.

Cependant, depuis l’entrée en vigueur du TEC de l’UEMOA, beaucoup de choses ont changé.

En effet, ce sont désormais les panneaux solaires seuls qui font l’objet d’une exonération de droits de douanes, tout en se trouvant soumis aux autres taxes à l’importation. Les autres matériels accessoires, indispensables à l’installation, comme les câbles, les batteries, les onduleurs etc., sont pour leur part taxés à 20 % de droits de douanes.

Pour les investisseurs qui veulent miser sur les énergies renouvelables, de telles taxes constituent un frein à l’investissement. D’autant que les réductions sur le bénéfice fiscal ne sont pas si intéressantes, ce qui fait que la plupart des industries au sein de la Communauté Economique des États de l’Afrique de l’Ouest (CEDEAO) fonctionnent aujourd’hui encore à base de combustibles fossiles.

Ainsi les entreprises africaines perdent-elles de la compétitivité au niveau national et international, tandis que la dépendance aux énergies fossiles fait l’objet de discussions au sein de la communauté internationale à cause des émissions de Gaz à Effet de Serre (GES), et que le Sénégal, qui a ratifié les conventions sur les changements climatiques, est contraint de respecter ses engagements contraignants.

C’est la raison pour laquelle se pose la question : pourquoi l’État du Sénégal ne réduit-il pas les taxes à l’importation sur les matériels énergétiques afin de favoriser le développement des énergies vertes dans le cadre d’une lutte contre les changements climatiques?

Pour tenter d’éclairer cette question générale, il convient d’examiner à divers titres le bouleversement qu’a produit l’arrivée du Tarif Extérieur Commun de l’UEMOA et de la CEDEAO pour ces matériels solaires ou éoliens :

Quelles sont les couches de la société d’Afrique de l’Ouest, et en particulier sénégalaise, qui sont aujourd’hui affectées par cette tarification communautaire élevée?

Quels sont les avantages d’un investissement sur les énergies renouvelables (solaire ou éolienne) pour la lutte contre les changements climatiques?

Quelles conclusions critiques se dégagent-elles de la mise en œuvre de ces droits fiscaux et taxes au niveau communautaire?

Enfin quelles sont les recommandations qu’il est possible d’avancer pour favoriser le développement des énergies renouvelables au Sénégal et dans la CEDEAO?

La présente étude se focalise donc d’abord sur les conséquences négatives des droits fiscaux et taxes à l’importation sur les matériels énergétiques solaires, avant d’envisager une analyse évaluative des résultats de la tarification communautaire de la CEDEAO et certains remèdes à la situation actuelle.

Les conséquences négatives des droits fiscaux et taxes sur les matériels énergétiques solaires à l’importation

Au Sénégal, l’existence d’une pluralité des droits fiscaux et taxes entraine une rigidité de la taxation sur les matériels énergétiques solaires ou éoliens (A), alors même que se dégagent de réels avantages économiques des investissements sur les énergies renouvelables par rapport aux énergies fossiles (B).

A. Le nombre pléthorique et rigide des droits fiscaux et taxes sur les matériels solaires à l’importation

Les droits fiscaux et taxes sur les matériels solaires découlent d’abord des différents taux de taxations du TEC CEDEAO (a), puis des autres taxes d’origine locale (b). Par ailleurs la réelle baisse des importations de matériels solaires et les personnes affectées constituent des éléments importants (c).

a) Les pourcentages de taxation communautaire applicables aux matériels solaires importés

Les droits fiscaux et taxes applicables lors de l’importation des produits sont au Sénégal le Droit de Douane (DD), la Redevance Statistique (RS), et le Prélèvement Communautaire de Solidarité (PCS) qui est une ressource affectée à l’union pour servir de budget d’alimentation à la commission de la CEDEAO. Il y a aussi le Prélèvement Communautaire de la CEDEAO (PCC) qui avec le PCS forme le Prélèvement Communautaire d’Intégration (PCI).

Ainsi le prélèvement global à l’importation se répartit-il avec une certaine complexité entre plusieurs pourcentages de droits fiscaux (le Droit de Douane) et taxes (le RS, le PCS et le PCC).

La part la plus critiquée de ce prélèvement par les intéressés reste le DD, lequel fonctionne par catégorie.

En effet, le fait que la catégorie 3 contenant les matériels solaires soit aujourd’hui taxée au taux de 20 %, alors que des possibilités d’exonérations au niveau communautaire existent, semble être paradoxal. Ainsi le Mali, en 2002, avait-il fait adopter une exemption des droits fiscaux et taxes sur les matériels solaires : DD, TVA, PCS… Ces allégements étaient dans l’unique but de favoriser le développement de ce secteur et ils furent promulgués par un décret présidentiel. De même, dans le processus de création par l’État de la Société des Services Décentralisés (SSD), « le ministère des Finances a autorisé l’exemption des droits de douane sur les matériels importés (réseau solaire) par la SSD pour une période de 12 ans » (Christophe de Gouvello et Yves Maigne 2000, 303). Cela fut un coup de pousse important pour le secteur énergétique du Mali.

Au vu de la forte taxation des matériels solaires, la somme des taxes représente au total aujourd’hui, suivant la catégorie, jusqu’au 1/3 de la valeur des marchandises, ce qui conduit à une baisse importante des importations d’équipements énergétiques dans la sous-région et en particulier au Sénégal.

| Catégories | Droit de Douane | Redevance Statistique | Prélèvement Communautaire de Solidarité | Prélèvement communautaire CEDEAO |

|---|---|---|---|---|

| 0 | 0 % | 1 % | 1 % | 0,5 % |

| 1 | 5 % | 1 % | 1 % | 0,5 % |

| 2 | 10 % | 1 % | 1 % | 0,5 % |

| 3 | 20 % | 1 % | 1 % | 0,5 % |

b) Les autres droits fiscaux et taxes à l’importation au Sénégal hors TEC

Hormis les taxes du TEC UEMOA et CEDEAO, d’autres taxes viennent s’ajouter.

Tout d’abord il faut relever la TVA, taxe ancienne et s’appliquant à un taux unique de 18 %. Ce qui est d’une part un taux élevé pour une valeur d’importation si minime soit-elle, mais qui aussi vient alourdir les taxes communautaires pour les importations des matériels.

Le prélèvement COSEC (Conseil Sénégalais des Chargeurs) est pour sa part une taxe récente qui alimente le compte de l’État pour le plan d’alimentation en énergies fossiles. Cette taxe est prélevée lorsque le transport des marchandises solaires est effectué par voie maritime. Ainsi, elle a pour but de renforcer le financement du secteur énergétique sénégalais, mais en énergie fossile!

| Matériels | NTS | Numéro de position | US | TVA | Prélèvement COSEC |

|---|---|---|---|---|---|

| Cellules solaires | 85.40 | 8541.40.10.00 | U | 18 % | 0,4 % |

| Câbles et fibres optiques | 85.44 | 8544.70.00.00 | Kg | 18 % | 0,4 % |

| Lampes et tubes à incandescence | 85.39 | 8539.29.00.00 | U | 18 % | 0,4 % |

| Batteries électriques | 85.06 | 8506.10.90.00 | U | 18 % | 0,4 % |

L’assiette des droits et taxes figurant dans le tableau ci-dessus est constituée par la valeur CAF de la marchandise à dédouaner, c’est-à-dire sa valeur globale à l’entrée avant tout prélèvement ou coût de transport. Les panneaux solaires ne sont exonérés que du droit de douane et paient la TVA et les autres droits fiscaux et taxes à l’importation. La baisse bien visible au regard des statistiques des importations de 2014 et 2015 pour les panneaux solaires est sans doute due au fait de la taxation du TEC de l’UEMOA remplacé par celui de la CEDEAO sans innovation majeure.

c) La nomenclature fiscale des divers matériels solaires du TEC de la CEDEAO et son effet sur la baisse des importations

La nomenclature des produits visés par la tarification du TEC prévoit une rubrique spécifique « équipements solaires ». Cet effet conduit à la taxation suivant les taux mises en place par la législation douanière communautaire. À ce titre une baisse notable des importations de matériels solaires a été constatée en 2013 et 2015 au Sénégal, alors que toutes les couches de la société sénégalaise ou presque sont intéressées par ces biens solaires.

Les droits fiscaux et taxes de marchandises importées du TEC se rapportent aux différentes catégories énoncées dans la partie nomenclature. Il est affecté à chaque catégorie un tarif en pourcentage, qui permet de connaître la tarification du TEC à l’importation pour tel ou tel produit. Le bureau de la facilitation de la douane permet aux personnes physiques et morales intéressées par des importations de marchandises de bénéficier d’une assistance pour le dédouanement qui concerne, avec le TEC UEMOA comme le TEC CEDEAO, quatre droits fiscaux et taxes différents…

| Matériels | NTS | Numéro de position | US | DD | RS | PCI |

|---|---|---|---|---|---|---|

| Cellules solaires | 85.40 | 8541.40.10.00 | U | 0 % | 1 % | 1,5 % |

| Câbles/fils | 85.44 | 8544.30.10.00 | Kg | 20 % | 1 % | 1,5 % |

| Lampes | 85.39 | 8539.10.00.00 | U | 20 % | 1 % | 1,5 % |

| Batteries électriques | 85.06 | 8506.60.00.00 | U | 20 % | 1 % | 1,5 % |

Par rapport aux années de la crise du pétrole et plus précisément du deuxième choc pétrolier en 1979, durant lesquelles les importations des matériels solaires avaient pris un envol majeur au Sénégal, parce qu’il fallait trouver des réponses aux difficultés des délestages et des coupures intempestives d’électricité, la baisse des importations dans le domaine s’explique par la rigidité fiscale et les nombreuses droits et taxes sur les matériels énergétiques. Ainsi pour les années 2014 et 2015, il n’y a eu que de faibles importations de matériels solaires via la Turquie, Hong-Kong et l’Inde.

Pour les pays européens, comme la France et l’Allemagne, les importations de matériels solaires ont quasiment été nulles au Sénégal sur ces deux années.

| Année | Provenance | Code | Libellé Tarifaire | Valeur en FCFA | Poids/Kg |

|---|---|---|---|---|---|

| 2013 | Turquie | 8541400010 | Modules, plaques, panneaux, photovoltaïques solaires, cellules photovoltaïques solaires même assemblées en modules | 508971 | 850 |

| 2014 | Hong-Kong | 8502391000 | À énergie solaire | 425947 | 50 |

| 2015 | Inde | 8502391000 | À énergie solaire | 231958 | 224 |

B. Les avantages économiques à l’investissement dans les énergies renouvelables par rapport aux énergies fossiles

La cherté des droits fiscaux et taxes douanières à l’importation des matériels énergétiques a affecté tout un ensemble de bénéficiaires sur le territoire national, à commencer par l’État du Sénégal lui-même pour la réduction des Gaz à Effet de Serre, mais également des concessionnaires qui travaillent avec la SENELEC, les entreprises industrielles et commerciales, et surtout les ménages.

Ces conséquences sont d’autant plus regrettables que dans le cadre de la lutte contre les émissions de GES chacun doit jouer sa partition, sachant que cette préoccupation est individuelle avant que d’être globale et que chaque type d’action compte. Ainsi, agir pour économiser de l’énergie nous permettra de lutter ensemble contre les changements climatiques. En outre, promouvoir les énergies vertes est un bon en avant pour le développement durable et ceci n’est possible que s’il y a des investissements sur les ENR. Donc l’accès aux matériels énergétiques renouvelables avec des facilités d’importation joue un rôle positif pour un environnement sain.

Les avantages d’un investissement varient selon le type d’investissement et d’investisseur, et de ce point de vue ceux qui concernent l’énergie solaire se mesurent à la fois en comparaison avec le coût des autres énergies (a) et en fonction des capacités d’achat d’un système solaire sur fonds propres des investisseurs (b).

a) La comparaison de valeurs groupe électrogène/solaire photo-voltaïque

Le solaire est aujourd’hui un bon investissement par rapport aux énergies fossiles. En l’espèce, en analysant le prix d’achat d’une solution d’électrification par groupe électrogène, et d’une solution d’électrification par énergie renouvelable équivalente, on se rend compte que la seconde solution coûte 5 à 10 fois plus cher. En revanche, les coûts de fonctionnement et de maintenance d’un système d’énergie renouvelable sont proches de zéro, si ce n’est le changement des batteries solaires tous les 8 ans, ce qui amortit le surcoût à l’achat en 3 à 6 ans.

Les énergies renouvelables sont donc très économiques et performantes et dans le cas ci-dessous, pour un besoin en énergie de 10 kWh/jour, le système solaire photovoltaïque est amorti en 4,8 ans, et permet ensuite d’économiser 1 580 000 francs CFA par an (2 400 euros), sans compter la hausse des prix des carburants (tous les chiffres et graphiques sont extraits de Sénégal (2017)).

| Détails | Groupe électrogène | Solaire photovoltaïque |

| Puissance | 3 kVa | 2 800 WC |

| Consommation | 4,5 litres d’essence | Aucune |

| Maintenance + remplacement | 150 000 (230 euros) + 250 000 FCFA (380 euros) | 20 000 + 200 000 FCFA (30 euros) + (300 euros) |

| Exploitation | 1 400 000 FCFA (2 135 euros) | 0 FCFA |

| Investissement initial | 1 500 000 FCFA (2 285 euros) | 9 000 000 FCFA (13 720 euros) |

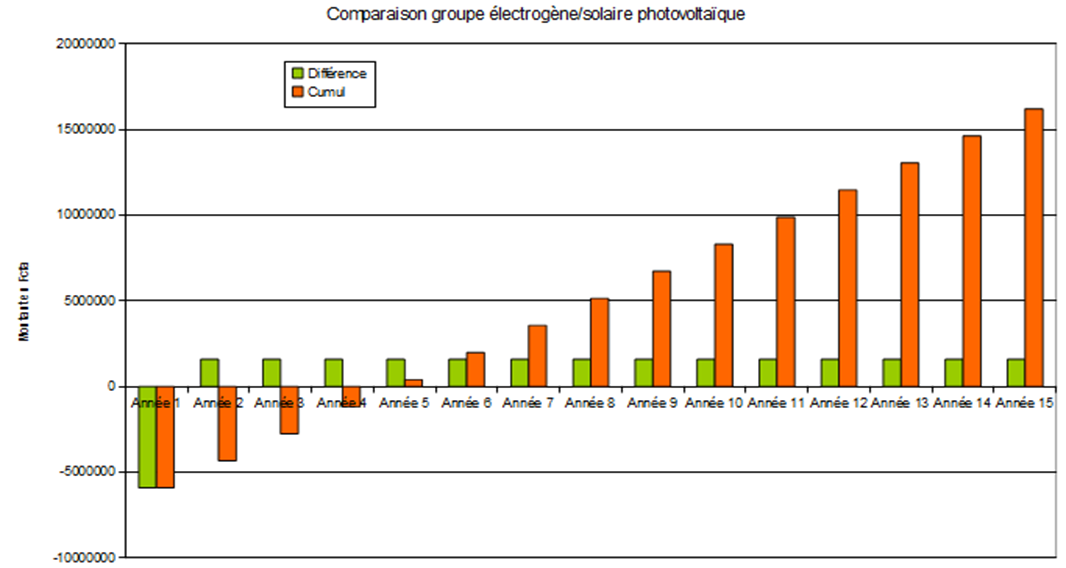

Il est bien entendu possible de répartir dans le temps l’amortissement et voici un graphique de comparaison sur 15 ans des dépenses pour chacun des deux systèmes.

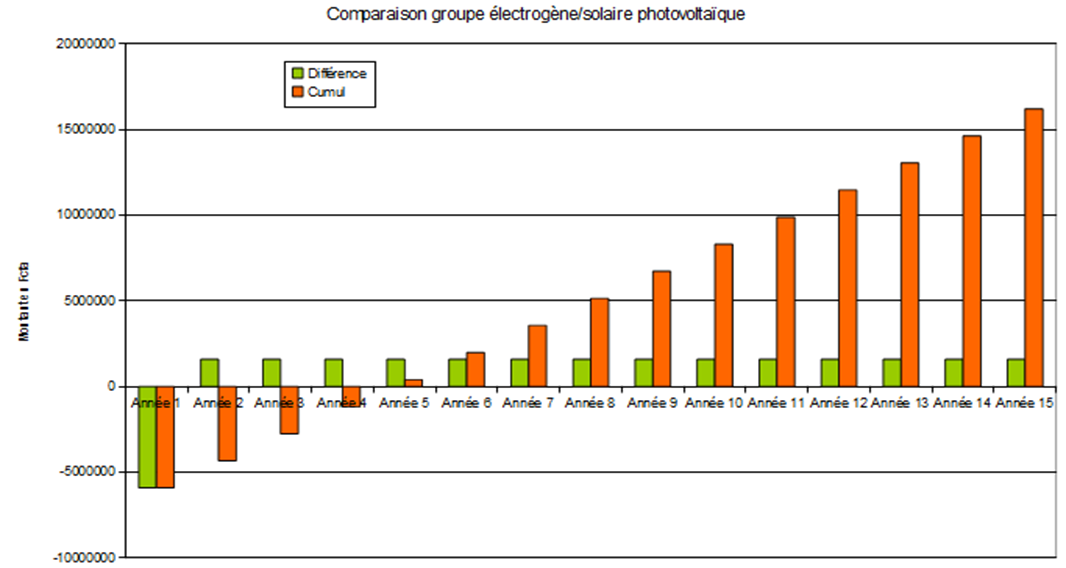

On constate que l’énergie solaire est coûteuse à l’achat (Année 1), mais très économique ensuite. Si on compare la différence entre les deux systèmes, année par année et en cumulé, cela donne le graphique suivant.

Au total on le voit entre une solution d’électrification par groupe électrogène, qui bien sûr fonctionne avec du fossile, et une solution d’électrification par énergie renouvelable équivalente, en l’occurrence le solaire, la rentabilité à terme est en faveur de la seconde. Il faut cependant pouvoir financer l’investissement de départ, ce qui est difficile pour une petite entreprise ou un particulier, mais possible pour les grandes firmes.

b) Comparaison des deux investissements dans le long terme

En terme d’investissement de départ deux cas de figure se présentent, soit avoir les moyens de payer l’investissement initial élevé, qui sera amorti après 3 à 6 ans et commencera alors à devenir rentable, soit devoir emprunter à la banque pour financer le système.

Dans ce second cas de figure le système à énergie renouvelable reviendra plus cher car il faut payer les intérêts du prêt, avec de plus les difficultés liées aux frais de l’emprunt. Il est par ailleurs difficile en Afrique d’avoir un prêt d’argent au sein des banques, car ces dernières demandent des garanties très élevées que les petits investisseurs n’ont généralement pas. Ce sont alors les garanties et cautions solidaires qui priment, ce qui limitent l’accès au matériel, et notamment au matériel de qualité. Il faut noter en effet pour finir que si la durée de vie des panneaux solaires est désormais de 25 ans minimum pour les bonnes marques des grands fabricants européens, les fils et câbles électriques disponibles au niveau du marché communautaire africain ne sont pas toujours satisfaisants, ce qui risque parfois de fausser la réalité de la rentabilité de l’investissement.

À ce titre, la libéralisation du commerce, et la chute des barrières tarifaires et non tarifaires pour les matériels énergétiques renouvelables, sont une nécessité pour les pays africains, et en particulier le Sénégal.

Analyse des résultats de la tarification communautaire de la CEDEAO et remèdes à la situation actuelle de la taxation excessive sur les matériels énergétiques solaires

Toute évaluation des droits fiscaux et taxes ne peut se faire indépendamment de leur utilité et destination. En matière de matériels solaires, comme on va le voir, les effets des tarifications communautaires de l’UEMOA et de la CEDEAO sont de ce point de point très convergentes (A). C’est la raison pour laquelle on peut envisager certaines recommandations pour remédier à la situation actuelle afin de développer les énergies renouvelables solaires dans la sous-région (B).

A. La finalité des droits fiscaux et taxes et le manque d’innovation de la tarification communautaire CEDEAO en remplacement de celle de l’UEMOA

Plusieurs dimensions méritent d’être relevées au sujet des droits fiscaux et taxes du TEC de la CEDEAO.

a) L’impact du droit de douane sur la 3e catégorie

Le TEC est une taxation qui fonctionne selon plusieurs catégories.

La première, catégorie 0, qui concerne des besoins cruciaux, tels que des besoins sociaux comme les livres pour l’éducation, les produits de la santé pour les hôpitaux etc., et elle fait l’objet d’une exonération totale.

La catégorie 1 vise elle les biens d’équipement, à un taux de 5 %, puis un taux de 10 % pour la catégorie 2 et 20 % pour la catégorie 3.

C’est surtout cette dernière catégorie de taxation qui alourdit le coût de la fiscalité sur les matériels solaires, puisqu’elle concerne les fils de raccordements, les onduleurs, les batteries électriques et les ampoules, c’est-à-dire certains des matériels qui font le noyau d’une installation solaire. Il y a là un paradoxe du TEC au moment où les gouvernements des États et les pouvoirs publics locaux développent des programmes additionnels de maîtrise de l’énergie qui vont de campagnes d’information aux taxes incitatives pour appuyer le secteur de l’énergie verte un peu partout dans le monde.

b) La Redevance Statistique Dérisoire pour le compte de l’État

Elle est perçue sur les produits importés des pays tiers et mis à la consommation, y compris ceux exonérés du droit de douane, à l’exception des biens importés au titre des franchises diplomatiques et de ceux acquis dans le cadre de financements accordés par des partenaires étrangers, sous réserve d’une clause exonératoire expresse. Ainsi, c’est « une taxe qui est un prélèvement pécuniaire obligatoire, perçu au profit de l’État en général et de ces démembrements en particulier » (Wade et Dieye, 2007, 18).

Son taux est de 1 % sur la valeur de la marchandise. Ce qui fait qu’en réalité, même les panneaux solaires, qui jouent un rôle important dans la marche vers une énergie renouvelable, connaissent une taxation via la redevance statistique. Cette taxe va directement au budget de l’État pour répondre à d’autres exigences qui ne peuvent pas être si prioritaires pour l’État que l’est l’énergie. D’où la nécessité de l’exclure dans les taxations sur les équipements solaires en ce moment, et de penser aux capacités des ENR pour la lutte contre les changements climatiques.

c) L’effet communautaire égoïste des prélèvements communautaires UEMOA et CEDEAO

Le prélèvement du PCS s’applique aux marchandises importées des pays tiers et mises à la consommation.

Il exonère :

- les produits originaires de l’union;

- les produits fabriqués ou obtenus dans un État membre et ne remplissant pas les conditions d’origine de l’UEMOA;

- les produits originaires des pays tiers et nationalisés par leur mise à la consommation dans un État membre et réexportés dans un autre État membre.

Le PCS représente à peu près de 95 % du budget d’alimentation de la commission de l’UEMOA. Il a des objectifs plus communautaires que nationaux, et le pays destinataire de la marchandise importée, ne peut en bénéficier de cette taxe. Cependant, il comporte des exonérations dont :

- les aides, dons et subventions destinés à l’État ou aux œuvres de bienfaisance;

- les marchandises en transit;

- les marchandises originaires d’un État membre et de retour en l’état;

- les biens importés par les entreprises bénéficiaires d’un régime fiscal stabilisé en cours au 1er juillet 1996.

L’exonération des équipements solaires ne figure pas dans ces catégories.

Quant au prélèvement CEDEAO, il est prélevé sur la valeur CAF et est également dû lors de la mise à la consommation de produits importés des pays tiers, et son taux est de 0,5 %. Les exonérations portent sur les mêmes catégories que celles relatives au PCS, à l’exception des produits pétroliers. En effet le Sénégal ne soumet pas pour le moment les produits pétroliers au PCS, alors que les taxations sur les énergies renouvelables devraient prendre une autre dimension pour que le pays puisse aller vers un développement durable. Et les produits émetteurs de GES devraient être plus taxés pour que leur exploitation diminue.

Au final la Taxe Communautaire d’Intégration se compose du PCS et du PCC, d’où le taux de 1,5 %. Malgré les engagements de la conférences des ministres de la CEDEAO en 2013, réaffirmant « la nécessaire uniformisation des droits et taxes de porte que requiert la mise en place du TEC », il a été décidé de maintenir « les prélèvements communautaires existants au niveau de la CEDEAO et de l’UEMOA sur une période transitoire de cinq (5) ans ». Cela montre une priorité accordée à ces taxes pour les besoins de la communauté et non aux problèmes de la lutte contre la dépendance aux énergies fossiles et contre les changements. Alors que pour le Sénégal, non seulement son environnement est menacé avec l’avancée de la mer et l’émission progressive des GES, mais surtout le manque d’efficacité énergétique grève l’autonomie énergétique du pays. Le TEC-CEDEAO reste pour autant conforme aux règles de l’OMC qui, en 2015, dans le cadre du transfert de technologies pour la lutte contre le réchauffement climatique pour les pays en développement, a pris en compte de manière expresse les matériels réduisant les GES. Mais cette mesure ne s’est pas concrétisée dans la réalisation de leur libre circulation au sein de tous les pays.

d) Le coût élevé de la Taxe sur la Valeur Ajoutée sur les matériels énergétiques renouvelables à l’importation

La TVA s’applique aux produits importés et mis à la consommation dans le pays. La base de taxation est constituée par la valeur en douane majorée des droits et taxes liquidés par la douane, à l’exclusion de la TVA elle-même. Son taux est unique est égal à 18 %. Elle connait des exemptions et des exonérations. La liste exhaustive des produits exonérés de TVA figure dans le Code général des impôts. Ces exonérations portent sur des produits de consommation dont les poissons, les viandes et abats, plantes, légumes, fruits, céréales, etc. les médicaments et produits pharmaceutiques, les matériels et équipements médicaux, les engrais, les semences, les livres et certaines substances chimiques etc., Mais pas sur les matériels nécessaires à l’énergie solaire.

C’est bien entendu un problème que le coût élevé de cette taxe, alors que l’on est en face d’une urgence, celle de faire décoller le secteur de l’énergie, lequel dépend trop de la consommation d’énergie fossile. Au Sénégal, 90,8 % des centrales électriques sont thermiques.

e) L’objectif archaïque du prélèvement COSEC

Le prélèvement COSEC est une taxe qui n’a lieu que lorsque le transport des marchandises est effectué par voie maritime. Son taux est de 0,4 %.

Dans son dispositif, il comporte des exonérations pour certaines marchandises, comme les dons et aides destinés à l’État, les médicaments, les produits importés par les services de la santé et destinés à la lutte contre les grandes épidémies etc. Concernant le cas des matériels solaires et éoliens, si le transport des marchandises est effectué par voie maritime, le prélèvement se fera pour le compte de l’État.

Ce qui est sûr, c’est qu’au Sénégal, la plupart du transport des marchandises s’effectue via la voie maritime depuis les pays européens et américains. Le prélèvement du COSEC ne fait pas partie des taux du Tarif Extérieur Commun. Il est appliqué par l’État sénégalais et une partie de ce prélèvement est bien affecté au plan Takkal, un plan étatique d’éclairage en vue de relancer le secteur de l’énergie, via les énergies fossiles.

Alors que ce type de solution est aujourd’hui dépassé, car le contexte a beaucoup changé, et que les énergies du futur sont bien les énergies vertes comme le solaire…

f) Le tarif extérieur commun de la CEDEAO depuis décembre 2014 sous les mêmes auspices que celui de l’UEMOA

Les modifications du TEC UEMOA pour l’instauration de celui de la CEDEAO ont donné naissance à une tarification stagnante, sans aucune prise en compte des équipements énergétiques renouvelables (et notamment solaires). Le tarif extérieur commun initialement en vigueur au sein de l’UEMOA depuis le 1er janvier 2000 a été étendu à l’espace CEDEAO qui regroupe 15 pays, à savoir les huit pays membres de l’UEMOA (Bénin, Burkina Faso, Côte d’Ivoire, Guinée Bissau, Mali, Niger, Sénégal, Togo), plus sept autres pays d’Afrique de l’ouest (Cap-Vert, Gambie, Ghana, Guinée, Liberia, Nigeria, Sierra Léone).

Le TEC consiste à appliquer les mêmes droits et taxes aux marchandises qui entrent dans l’espace CEDEAO indépendamment de leurs points d’entrés et de leurs destinations au sein de l’espace. Ce tarif a essayé d’amener une harmonisation au sein de l’espace communautaire pour la cohésion économique mais, en dehors de l’introduction d’une « 5e bande » (catégorie 4) pour les produits dont la taxation s’élève à 35 %, il n’a pas introduit de modifications réelles.

Il est possible de s’en étonner au vu par exemple de la mise en œuvre du livre blanc de la CEDEAO/UEMOA et de l’intégration des énergies renouvelables dans les documents stratégiques de réduction de la pauvreté suivant les pays. Le Burkina Faso, le Ghana, la Guinée, le Libéria ont élaboré un livre blanc stratégique comme celui de la CEDEAO pour l’accès aux services énergétiques modernes suivant les directives régionales. Le Mali et le Sénégal ont développé des outils et des politiques propres dans le but d’intégrer l’accès à l’énergie et l’utilisation de l’énergie renouvelable dans les principaux documents politiques.

Par exemple le Mali, en 2002, a stipulé par décret présidentiel que les droits fiscaux et taxes sont exonérés pour les matériels solaires et éoliens à l’importation. Et ce décret a pu fonctionner malgré le TEC de l’UEMOA, et permettre au Mali d’avoir une bonne avancée en matière d’énergies renouvelables.

Dans le cas du Sénégal l’intégration des ENR dans le cadre national politique et réglementaire a été effective dans les projets, comme pour le plan d’électrification rurale par voie solaire de la loi 2004-12 du 06 février 2004 portant réforme du code général des impôts et « permettant des exonérations d’impôts sur les investissements faits sur les ENR avec une réduction égale à 30 % sur le montant de l’impôt sur leurs bénéfices fiscaux ».

Il y a eu également l’élaboration d’une Lettre de Politique de Développement du Secteur de l’Énergie (LPDSE) signée en février 2008, qui fixe à 15 % la part des énergies renouvelables dans le bilan énergétique national à l’horizon 2020. Malheureusement le suivi de ces dispositions n’a été que très partiel, notamment parce que les cadres réglementaires ne prennent pas encore en compte la possibilité pour des particuliers, des citoyens, de vendre leurs productions énergétiques aux compagnies d’exploitation du secteur énergétique sénégalais comme Kounoune, ou même à des ménages dans un but domestique. Le monopole du secteur de l’énergie reste l’apanage de la SENELEC qui, même si elle a un département « énergie solaire », ne semble pas manifester une grande vigueur dans ses projets de terrain. Ce qui fait que dans le cadre des modèles de gestion privée et formes d’interventions publiques, l’assistance de l’État en matière d’énergie renouvelable doit être plus présente.

En effet cela a été montré dans d’autres pays :

Les politiques influencent directement ou indirectement la planification du gouvernement et la politique de l’électrification rurale. Par exemple au Sri Lanka, le projet a poussé la compagnie nationale d’électricité et le gouvernement à reconnaître et incorporer plus explicitement les systèmes solaires dans la planification de l’électrification rurale, et à reconnaître que les promesses politiques peu réalistes et l’extension non coordonnée du réseau nuisent au marché des systèmes solaires domestiques (Gouvello et Maine, 2000, 238-239).

La SENELEC, pour qu’elle puisse gérer les problèmes de l’énergie, a besoin d’une assistance dans la planification et l’extension du réseau. Dans le contexte du Sri Lanka la priorité était le réseau rural, mais au Sénégal l’extension doit s’orienter d’abord vers les grandes entreprises qui consomment de l’énergie fossile. Selon les spécialistes en effet, « au Sénégal, 49 % des émissions de gaz à effet de serre proviennent du secteur énergétique » (Journal BIC, 2015).

B. Les recommandations relatives à la situation actuelle de la taxation douanière

Le Sénégal dans son processus de réduction des GES doit favoriser le développement des énergies renouvelables pour la lutte contre les changements climatiques selon certaines conventions (a) et mettre en place des mesures fiscales incitatives afin de solutionner le problème de la taxation (b).

a) Le développement des énergies renouvelables (solaires) au Sénégal pour la lutte contre les changements climatiques en adéquation avec les conventions internationales

La marche vers un développement durable qui est une priorité pour les pays du monde entier astreint les États à respecter les accords conventionnels pour la lutte contre les changements climatiques. En réalité, il en est celle de la CCNUCC sur la prise en compte des énergies renouvelables (1), du protocole de Kyoto sur la réduction des GES (2), de Copenhague sur le financement pour les pays en développements (3) et de Paris sur les obligations contraignantes (4).

La prise en compte des énergies renouvelables selon la Convention Cadre des Nations Unies sur les Changements Climatiques (CCNUC)

La CCNUCC est la première convention qui a comme but de rendre l’environnement clément via la stabilisation des produits émetteur de gaz à effet de serre. Lorsque la température augmentera jusqu’à 2 ˚C, les conditions de la vie deviendront difficiles car le corps humain aura du mal à s’adapter à de telles chaleurs. À ce titre, le Sénégal, à l’instar de plus de 150 pays de la Communauté Internationale, a adopté le 9 mai 1992 au Siège de l’Organisation des Nations Unies (ONU) à New York cette convention. À son titre il est demandé aux pays consommateurs d’énergies fossiles de diminuer leurs consommations en fossile et d’introduire les énergies vertes, qui sont moins polluantes.

La ratification par le Sénégal du protocole de Kyoto

Le protocole de Kyoto a fait appel aux pays les plus riches de la planète, porteurs des grandes industries de production, et il fut l’une des vraies avancées environnementales du 20e siècle. Signé en décembre 1997, il est entré en vigueur le 16 février 2005 dans une logique de continuité dans la lutte contre les changements climatiques. D’abord par la réduction des GES qui, devenant de plus en plus difficile, est aussi connu sous le nom de COP 3. Pour ce protocole l’objectif était de réduire, entre 2008 et 2012, d’au moins 5,2 % par rapport au niveau de 1990 les émissions de six gaz à effet de serre : dioxyde de carbone, méthane, protoxyde d’azote et trois substituts des chlorofluorocarbones. Tout juste après son entrée en vigueur, au 90e jour, date à laquelle au moins 55 parties à la Convention, incluant lesannexes qui comptaient en 1990 un total d’au moins 55 % des émissions de CO2 de ce groupe, avaient déposé leurs instruments de ratification. Au 14 janvier 2009, 184 États avaient fait de même.

Cependant le refus de ratification des États-Unis, deuxième émetteur mondial de GES, est demeuré un échec important (Vit et Lebrun, 2012), même si la présidence de Barack Obama a amorcé une évolution, aujourd’hui hélas remise en cause.

Au Sénégal, ce protocole de Kyoto a été ratifié tardivement, à cause de la forte dépendance aux énergies fossiles du secteur énergétique (90 %). En outre, à la différence des États-Unis qui ont la capacité de développer rapidement des matériels solaires pour miser sur les énergies renouvelables, le Sénégal ne peut le faire aussi vite. Sa seule possibilité est de favoriser l’investissement et de détaxer les matériels solaires.

La convention de Copenhague dans le processus de financement des projets de luttes contre les changements climatiques

Cette autre convention est entrée en vigueur en 2009 et a permis que les pays signataires envisagent une dotation de 100 milliards de dollars d’ici 2020 afin de lutter contre le réchauffement climatique. En effet, après Kyoto, la communauté internationale a décidé d’aider les pays les moins avancés dans la lutte contre les GES (Vit et Lebrun, 2012, 90).

Le Sénégal était concerné par ces financements, mais il est apparu que les financements venant des pays développés via les conventions ne suffiront pas à régler les problèmes du secteur énergétique, et que la détaxe à l’importation sur les matériels énergétiques renouvelables était un second pilier indispensable.

Il est à noter pour finir que les exigences de la COP 21 adoptées en 2015 à Paris sont venues à leur tour renforcer les précédentes conventions.

b) Les mesures incitatives au développement des énergies renouvelables

L’exploitation des énergies solaires et éoliennes nécessite des investissements importants, impliquant le coût global de l’outil technologique. Quand il est rentabilisé, les temps de retour varient de deux à quatre ans. Cependant, pour des entreprises, l’investissement solaire dans le but d’une production à usage professionnel doit compter un amortissement sur une durée plus longue (5 à 10 ans) pour justifier d’une économie réalisée par rapport aux énergies fossiles. L’État dans son rôle de promoteur des énergies renouvelables par des politiques réglementaires et législatives doit mettre en place de bonnes dispositions fiscales incitatives, par exemple un Droit de Douane égal à 5 % et une TVA de 10 % sur la valeur des matériels solaires importés.

Il faut aussi la mise en place d’un dispositif de réduction des taux de prélèvements communautaires vers un taux unique bas. Ces efforts doivent porter en priorité sur les énergies solaires et éoliennes vu que le Sénégal est un pays ensoleillé dans presque toutes les régions du pays 12 mois sur 12, et bien ventilé sur la petite côte et le nord.

L’application des mesures fiscales incitatives

Depuis l’entrée en vigueur du CGI en 2012, les exonérations n’atteignent que 30 % du bénéfice annuel réalisé par la société investisseur dans le domaine des énergies renouvelables. Ce niveau de déduction semble insuffisant pour attirer plus d’investisseurs. En effet, pendant la période d’exonération totale des bénéfices des matériels liés aux énergies renouvelables solaires, le développement avait été beaucoup plus considérable. En cette période où la demande continue de monter, et où les réalités du temps ont changé, vu que le monde entier est en lutte contre le changement climatique, faire une exonération totale contribuerait à la résolution des problèmes à la fois de l’énergie et des GES.

C. La publicité des avantages fiscaux dans un investissement sur les énergies renouvelables et la formation des administrateurs de l’État en développement durable

Cela étant, pour être efficaces, ces mesures nécessitent à la fois une publicité, en direction des entreprises, des avantages fiscaux, et la formation soigneuse des administrateurs publics. La fiscalité est l’élément moteur qui en ce moment peut favoriser les ENR et cela n’est possible qu’avec moins de taxes et de droits fiscaux.

Le Sénégal doit favoriser les énergies renouvelables par les allégements fiscaux sur les importations de matériels solaires, sans lesquelles le pays aura du mal à faire face à la demande qui grimpe de plus en plus. Avec un pourcentage estimé de 54 % de la population qui a accès à l’électricité, le pays devrait renforcer sa sécurité énergétique autrement qu’en interdisant le gaspillage et les branchements électriques clandestins, et conseiller d’abord aux producteurs de mettre en place des produits moins émetteurs de GES et qui permettront d’équilibrer le rapport entre l’offre et la demande par l’intermédiaire des énergies renouvelables.

Si L’État met en place un système d’accompagnements pour les entreprises qui souhaitent miser sur les énergies renouvelables, il facilitera la tâche de leurs investissements, et respectera à ce titre « la CCNUCC (qui) exhorte, dans son article 4, les Parties Contractantes (PC) à encourager et soutenir par leur coopération l’éducation, la formation, mais surtout, la sensibilisation du public dans le domaine des changements climatiques » (Menioui, 2008, 25-26).

Le secteur public a donc un rôle de premier plan à jouer, y compris en termes d’investissements directs.

Conclusion générale

Les crises énergétiques de 1973 et 1979 qui ont secoué les pays d’Europe ont donné naissance à un premier bon en avant, y compris en Afrique, vers les énergies solaires et éoliennes. La crise de 2008 a accentué le développement de ces énergies vertes, surtout au Sénégal avec les plans RENES 1 et RENES 2, même si au final force est de constater que la place des ENR dans le bilan énergétique national est encore négligeable.

Pourtant, en vue de sortir de la crise énergétique, l’État du Sénégal avait en 1998 libéralisé les énergies renouvelables en mettant en place une Commission de Régulation du Secteur de l’Electricité (CRSE), une agence d’Electrification Rurale (ASER), des politiques de développements énergétiques, avec un cadre législatif adéquat de 1992 jusqu’en 2000 pour les matériels liées aux énergies renouvelables comprenant une exonération du droit de douane et des autres taxes.

Cependant, avec l’arrivée du TEC de l’UEMOA, la réalité s’est trouvée transformée, car les droits fiscaux et taxes sur les matériels solaires ou éoliennes sont devenus plus nombreux, et leurs coûts ont empêché une importation régulière des matériels énergétiques dans l’espace CEDEAO alors même que la demande des consommateurs est restée toujours en croissance.

C’est pourquoi si des incitations fiscales pour les investisseurs ne sont pas très vite bien prises en compte, le secteur énergétique de l’Afrique de l’ouest va souffrir plus encore que celui des autres pays en voie de développement. Quelle que soit la cherté des investissements sur les énergies renouvelables, une double raison s’impose de miser sur l’énergie solaire, non seulement pour l’autonomie énergétique, mais aussi pour la lutte contre les changements climatiques qui sont néfastes à l’environnement.

Cela sera également la condition du respect de ses engagements internationaux par le Sénégal et des normes des conventions internationales portant sur les changements climatiques.

Faute de quoi les conséquences pourraient être difficiles sinon impossibles à gérer dans le futur.

Références

Code Général des Impôts et Domaines du Sénégal, 2012.

Code de l’Environnement du Sénégal, 2001.

Code des Douanes du Sénégal, 2014.

De Vit Caroline, Gagnon-Lebrun Fréderic, 2012. Guide des négociations 7 : Conventions Cadres des Nations Unies sur les Changements Climatiques CDP-616 et CRP-6, Institut de l’Énergie et de la Francophonie.

De Gouvello Christophe, Maine Yves, 2002. L’électrification rurale décentralisée : une chance pour les hommes, des techniques pour la planète, Paris, Systèmes solaires.

Ndiaye Wade Marie Delphine, Dieye Mohamed, 2007. La pratique de la fiscalité sénégalaise, Dakar, Presses de la sénégalaise de l’imprimerie.

Menioui Mohammed, 2008. Stratégie Nationale d’Education et de Sensibilisation à l’Environnement et au Développement Durable, Maroc, Okad El Jadida.

Sénégal Énergies, 2017. « Financement ». www.senegal-energies.com. [En ligne] http://www.senegal-energies.com/index.php/financement

Commentaires/Errata